1 孩子王:母婴零售行业龙头

1.1 公司概况:深耕行业十余年,首创“商品+服务+社交”大店模式

孩子王是一家以数字化为基石、经营顾客关系为宗旨的母婴商品及服务的提供 商。公司于 2009 年成立,创新性采用“商品+服务+社交”的大店模式,开店集 中在大型购物中心内,为消费者提供丰富的商品品类、儿童游乐场所以及配套母 婴服务,立足于为准妈妈及0-14岁婴童提供一站式购物及全方位成长服务,通过 “数字化+人性化服务”,深度挖掘客户需求,通过大量场景互动,建立高粘度客 户基础,开创了以会员关系为核心资产的单客经营模式。经过十余年沉淀,已发 展成为中国母婴行业的领导品牌。

1.2 股权结构:股权集中,管理团队经验丰富

创始人及一致行动人持股 40.71%。创始人汪建国为公司实际控制人,通过其全 资持有的江苏博思达及其一致行动人南京千妙诺、南京子泉直接和间接持有公司 40.71%的股权。其余持股方多为明星战略投资股东,高瓴资本通过 HCM 持有孩 子王 10.67%的股份,为最大的机构投资方;华平投资通过 Coral Root 持有公司 6.06%的股份;腾讯持有公司 1.66%的股份。

创始人创业经验丰富,核心成员资历深厚。创始人兼董事长汪建国曾一手创立江 苏五星电器,五星电器被百思买收购后,汪健国又成功创立了孩子王、汇通达、 好享家等企业,其中汇通达已在港交所上市。创始人具有深厚的管理经验及零售 行业资源,其他管理成员均在各自领域深耕多年,运营经验丰富。

实施股权激励,调动员工积极性。为绑定员工利益,激发组织活力,公司于 2022 年 10 月通过了股权激励计划,授予第一类限制性股票 2404.45 万股,占公 告时股本总额的 2.21%,每股价格 5.42 元,激励对象为财务总监蔡博、董秘侍光 磊及 372 位骨干人员。本次股权激励考核目标为以 22 年为基数,23-25 年净利润 增速分别不低于 50%/80%/120%。

1.3 财务状况:收入规模稳步扩张,疫情下盈利能力暂时承压

商品销售是营收主要来源,供应商服务占比逐步提升。17-22 年公司营收从 52.35 亿元增长至 85.20 亿元,CAGR 达 10.2%,23 年 Q1 营收同比下滑 0.62%至 20.96 亿元。分业务来看,商品销售是营收的主要来源,占营收比重从 17年的 94.6%下降到 22年的 87.0%;母婴服务占比从 2.4%提升至 3.0%;供应商服务占比从 2.0% 提升至 7.1%;为进一步打造母婴产业生态体系,20 年公司开拓平台服务业务, 22 年收入占比为 1.3%。

毛利率稳定,门店培育期叠加疫情影响短期拖累业绩表现。2017-2022 公司毛利 率稳定保持在 30%左右,供应商服务及母婴服务毛利率高达 90%+,服务类业务 占比提升有望带动综合毛利率上行。近几年公司期间费用率下行,但公司渠道为 购物中心直营大店,疫情以来受到到店客流下滑影响,叠加新开店爬坡期各项运 营成本增加导致盈利能力有所下滑。

2 行业:消费升级驱动行业扩容,龙头市占率有望 提升

2.1 母婴行业万亿级市场,消费升级取代人口红利成为发展主要驱动 力

母婴市场规模稳步增长,预计 2025年将达 4.68万亿元。根据艾瑞咨询,16-21年 我国母婴行业规模从 2.10 万亿元上升到 3.46 万亿元,CAGR 为 9.3%,预计 2025 年将达 4.68万亿元。按消费性质划分,根据罗兰贝格,母婴市场中母婴商品及服 务的占比各半。

人口红利逐步减退,出生率持续走低。2010 年至 2014 年,我国新生人口数量持 续上升,2016 年,在“全面二孩”政策促进下当年人口出生率达到 13.57‰,出生 人数达到 1,883 万人,为近 10 年峰值。近年来受育龄妇女人数持续减少、生育观 念转变以及育儿成本提高等多方面的影响,出生人口和出生率持续下滑,2022 年我国人口出生率 6.77‰,较 2021 年下降 0.75pct,出生人口 956 万,较 2021 年 减少 106 万。

三孩配套支持政策陆续出台下出生率下滑趋势有望得到缓解。21 年《中共中央 国务院关于优化生育政策促进人口长期均衡发展的决定》发布,做出实施三孩政 策的重大决定,此后各地区配套措施相继出炉,从就业环境、经济补助、住房、 生育假、个税减免等多方面配合三孩政策,降低生育成本,为生育三孩创造友好 环境,出生率下滑趋势有望减缓。

消费升级成为母婴行业增长的主要驱动力。近年来我国家庭结构的变化以及新生 代家长群体的更迭使得我国传统育儿观念发生了重大变化。一方面,我国现代家 庭已形成“4 个老人+2 个父母+1 个小孩” 的“漏斗式”结构,家庭规模较以往缩小, 再加上家庭整体消费能力的提升,每户家庭愿意将更多的收入投入到婴幼儿上。 另一方面,90 后成为主流的母婴消费者,良好的受教育水平以及较宽的信息获 取渠道使得新生代家长群体 1)更注重母婴商品的质量和消费体验;2)注重科 学育儿,对育儿指导、教育服务的需求持续上升。根据尼尔森数据,20 年母婴 家庭月均在母婴方面的花销约为 5200 元,占家庭月收入比例近三成,根据艾瑞 咨询数据,21 年 56.7%的消费者在母婴方面的消费额有所增长,在母婴消费升级 驱动下,单个家庭母婴消费金额有望进一步提升。

下沉市场生育意愿强于一二线市场且消费升级趋势明显,带来结构性机会。21 年下沉市场出生人口占比 66.7%,宁夏、贵州、青海地区出生率超过 10‰,远超 全国平均水平,由于育儿成本较低,低线城市居民生育意愿或强于一二线城市。 同时近年来低线城市消费升级明显,根据尼尔森数据,2021 年 6 月至 2022 年 6 月期间,高端及超高端奶粉在低线城市母婴店销售额涨幅喜人。

2.2 竞争格局分散,供给侧出清下龙头市占率有望提升

行业参与者众多,线下依然为主要渠道。母婴零售行业进入门槛较低,行业内线 上线下参与者众多。根据艾瑞咨询, 2021年母婴线下消费占比达 66.2%,母婴连 锁、商超是主要销售渠道。随着消费者消费习惯的改变、加之受疫情影响,母婴 人群逐步向线上转移,据艾瑞咨询,预计到 2025 年中国母婴线上消费规模占比 将达到 39.0%。但母婴行业本身存在一定特殊性,低价并不是消费者最大的诉求, 电商的价格优势作用有所弱化,而线下商品具有品牌和渠道的双重背书、可以直 接体验,有着线上不可替代的优势。同时在线下渠道中,母婴连锁门店可以一站 式购物、可以提供专业育儿咨询以及其他母婴服务,是传统商超卖场难以实现的, 因此未来发展潜力更大。

线上:垂类电商造血能力不足,资本退潮后逐步退出市场。2010-2015 年是母婴 电商的井喷时期,亚马逊、京东、淘宝、当当、苏宁先后上线了母婴频道,红孩 子、蜜芽、宝宝树、贝贝网等接连受到资本垂青。而近年来垂类电商集体遇冷, 逐步退出市场,主要是因为:

1)新生代父母崇尚科学养娃,习惯聚集在以经验分享为主的母婴内容平台上获 取相关信息,催生了一批像宝宝树、辣妈帮这样的社区内容电商,后来抖音、快 手、小红书等新媒体平台崛起,直播带货、短视频推广等方式对垂类电商造成冲 击; 2)垂类电商的模式主要是在资本加持下通过爆品策略(主要是奶粉、纸尿裤等 核心品类)引流,再借助运营手段带来转化,但在母婴商品品类中,除奶粉、纸 尿裤,其他品类的复购率较低,难以形成用户留存,平台自我造血能力不足; 3)母婴电商用户群体较小且生命周期短,需要持续投入广告吸引新用户,在流 量成本高企的背景下,对外部融资的依赖度较高。

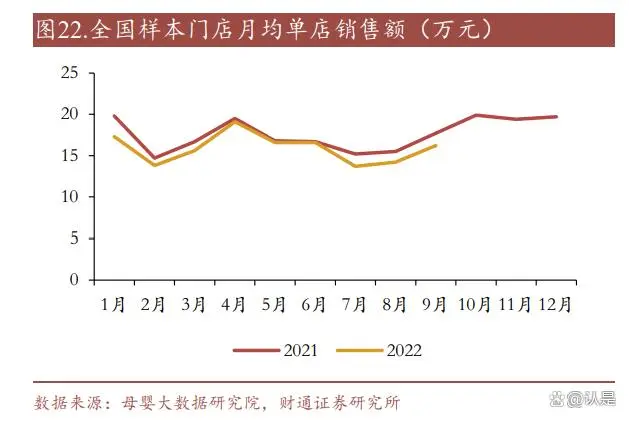

线下:小规模零售商众多,疫情以来供给侧有所出清。线下市场相对分散,除少 数龙头企业外,主要为中小型连锁店和个体店。根据母婴大数据研究院针对 6500 家门店做的抽样调查统计,69.1%的门店为年营业额 200 万元以下的中小型 母婴店,86.8%的门店营业面积在 300 平以下,22 年前三季度,门店的月均销售 额为 15.9万元(-6.3%),毛利率为 23.2%(-1.4pct)。由于中小零售商抗风险能力 较弱,疫情以来供给侧有所出清。疫情前全国或有将近 25 万家母婴店,目前剩 余 20 万家左右。

区域龙头逐步走向全国扩张,孩子王大店模式独树一帜。目前主要的母婴连锁 品牌有孩子王、爱婴室、乐友、爱婴岛、丽家宝贝等。其中孩子王、爱婴室盈利 能力较强,实力雄厚,主要通过直营模式扩店;乐友、爱婴岛通过开单店面积较 小的加盟店实现快速扩张;丽家宝贝目前门店主要集中京津冀地区。从经营模式 上看,孩子王以纯直营模式扩张,对产品和服务的管控力更强,单店面积远超其 他品牌,除提供丰富的商品品类外,还提供儿童游乐场及配套母婴服务,可同时 满足消费者购物、服务、社交等多重需求。

3 核心优势:全场景触达+数字化赋能,成就单客经 济引领者

近年来我国母婴消费总量的增长主要来自于消费价值的提高,单客价值成为主 要驱动力。10-16 年我国新生儿数量还在上升阶段,但公司自 09 年创立初期即确立了以“经营顾客关系”为宗旨的新型商业模式,领先行业趋势。公司立足于 为准妈妈及 0-14 岁婴童提供一站式购物及全方位成长服务,通过“数字化+育儿 顾问”,深度挖掘客户需求,结合全场景的触达,建立高粘度客户基础,开创了 以会员关系为核心资产的单客经营模式。

3.1 首创“商品+服务+社交”运营模式,深挖会员价值

采用“商品+服务+社交”模式,满足消费者全方位需求。母婴商品销售业务占公 司营收比重 87.0%,是公司的基石业务。母婴商品主要包括零食(奶粉、零食辅 食、营养保健)、衣物品(内衣家纺、外服童鞋)、易耗品(纸尿裤、洗护用品)、 耐用品(玩具、文教智能、车床椅)等多类产品。公司在提供母婴商品的基础上, 以情感为纽带,以线下活动为社交载体,创新性采用“商品+服务+社交”的客户 运营模式,通过满足消费者购物、服务、社交多重需求增加客户粘性。

打造会员闭环管理体系,会员人数持续上升。自成立以来,公司就以“经营顾客 关系”为理念,通过多年深入研究会员关系管理,公司建立了对会员的一套完善 的闭环管理体系,包括会员获取、会员互动、会员分类、会员增值和会员评估五 个方面。经过多年的积累,公司会员人数持续上升,截至 2022 年 12 月末,公司 会员人数超 6000 万人,会员贡献收入占公司全部母婴商品销售收入的 96%以上。

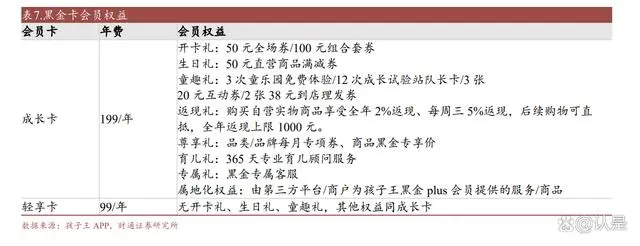

绑定高价值黑金会员,进一步提升客单值。2018 年公司推出付费会员模式,目 前有成长卡(199 元/年)、轻享卡(99 元/年)两种会员卡,包含返现、满减、会 员价等多种会员权益,进一步绑定高价值用户。2022 年,公司黑金付费会员同 比提升 25%,黑金单客产值为普通会员的 13 倍。

育儿顾问在“重度会员模式下的单客经济”中扮演了举足轻重的作用。公 司拥有近 6000 名持有国家育婴员职业资格的育儿顾问,育儿顾问拥有营养 师、母婴护理师、儿童成长培训师等多重角色,可以为顾客提供孕婴童商品 推荐、孕期咨询、新生儿产后护理、育儿经验专业指导、催乳、小儿推拿等 一站式育儿服务。以育儿顾问为纽带,公司与顾客建立起良好的信任关系和 情感基础,形成“互动产生情感—情感产生黏性—黏性带来高产值会员—高 产值会员口碑影响潜在消费会员”的整套“单客经济”模型。

3.2 打造全渠道营销网络,全场景触达消费者

消费者的消费需求逐渐呈现出碎片化、社交化和即时化特点,为此,公司通过构 建门店终端、APP、微信公众号、小程序、微商城等打造全渠道营销网络,继续推进门店到家业务模式,建立了和用户交互的多个触点。实现了线上线下业务的 全面发展。公司销售渠道可分为线下直营门店、电商平台和扫码购三大类:

线下直营门店:公司深耕“大店模式”,门店大多集中在大型综合购物中心内,平 均单店积约 2,500 平米,最大单店面积超过 7,000 平米。19-21 年公司门店数量每 年净增 94/82/61 家,扩张速度较快。2022 年门店净增 13 家至 508 家,主要系疫 情影响门店培育期,开店速度暂时放慢。分地区来看,公司门店主要集中在华东、 西南、华中区域,其他区域仍有较大开店空间。

线上平台:公司主要通过孩子王 APP、微信平台(孩子王公众号、小程序、微商 城)、第三方电商平台(天猫、京东、拼多多、小红书、抖音、美团等)进行销 售,开设孩子王官方旗舰店实现销售。公司 18-22 年线上平台收入 CAGR 为 26.9%,22 年占营收比重为 11.01%。截至 2022 年 12 月末,孩子王 APP 已拥有超 过 4,700 万名用户,小程序用户超 4,700 万,企微私域服务用户超 1,000 万。

扫码购:公司于 2017 年推出扫码购业务,当顾客在门店购物时,使用孩子王 APP 或小程序扫描商品条形码,就可实时查看商品信息及以往消费者评价等,成 功下单后即可自助结账,减少了等待时间,还可选择“配送到家”服务。后续公 司又推出了“店外扫码购”业务,消费者在孩子王APP选定门店后订购商品或在 店外可直接扫描商品条形码下单,并由就近门店直接配送到家,实现了线上线下 的全面打通。

3.3 数字化投入+仓储体系建设奠定发展基石

公司高度重视自主研发能力的建设。2018-2022 公司研发投入较高,研发费用占 同期营业收入的 0.6%、1.3%、1.0%、1.1%、1.0%,截至 2022 年末,公司研发人 员数量为 255 人,占公司期末全部人数的 2.49%。

数字化系统搭建完成,支撑全渠道业务高效运转。目前公司实现了“用户、员工、 商品、服务、管理”等全生产要素数字化,并能够随着业务发展的需求迅速迭代, 成为公司核心壁垒之一。凭借数字化系统,公司能够实现消费者需求的精准洞察 和运营效率的提升,为公司业务发展和高效管理赋能。

用户数字化:公司建立了 400+个基础用户标签和 1,000+个智能模型, 基于采集到的用户基本属性、浏览、交易、社交、互动活动等数据和建 立起的用户标签系统为用户画像,形成“千人千面”的服务方式,最终 实现精准营销;

员工数字化:公司自主开发了管理工具“人客合一”,公司的育儿顾问 可基于前端用户的身份信息、行为信息、交易信息的采集和分析,充分 了解到用户的行为特征与购物服务需求,进行个性化服务及营销;

管理数字化:业务中台设置了包括会员、商品、团购、统一支付、库存、 交易、预售、售后、促销、OMS、扫码购在内的 11 个模块,高效支撑 起日常运营;数据中台则基于数据资产,结合机器学习等智能算法,为 业务中台输出智能营销、销量预测和智能补配货等应用。

中央仓-区域仓-城市中心仓三级仓储体系提高配送效率。为保障对全国范围内产 品配送的快速响应能力和服务水平,提升发货、配送时效,加强消费者购物体验, 公司建立了与门店布局和线上销售相匹配的中央仓-区域仓-城市中心仓三级仓储 体系。截至 2022 年末,公司已在南京自建了 1 个全自动化中央仓;在武汉、成 都、天津、佛山等地设有 4 个核心区域仓,主要覆盖华中、华北、华南和西南区 域;在盐城、苏州、郑州等地设有 10 个城市中心仓。

总结而言,公司依靠数字化系统实现对消费者的精准营销,凭借强大的数据中台 实现销量预测、自动补货,建立三级仓储体系提升配送时效,反映到报表端是较高的存货周转效率。2018-2022 年孩子王的存货周转天数为 54/56/60/53/56 天,存 货周转效率远高于爱婴室,且在疫情影响下,周转效率也未有大幅下降。

4 未来看点:巩固核心优势,本地生活业务打开增 长空间

4.1 供给侧出清下市占率有望提升,对标优势市场坪效仍有提高空间

公司门店仍有扩张空间,空白市场有待补齐。公司门店多开立于万达广场、万象 城等大型购物中心内,截止 2022 年 12 月,公司门店数量为 508 家,根据赢商网 数据,2022 年全国新开业购物中心 352 个,截至 2022 年底,全国 3 万㎡及以上 购物中心数量为 5685 个,公司开店仍有较大空间。公司目前门店主要位于华东 (278 家)、西南(77 家)、华中(74 家)区域,根据公司可转债说明书,公司未 来 3 年拟在江苏、安徽、浙江、四川、湖南、山东等全国 22 个省(市)新增 169 家线下门店,在华东、西南等区域继续加密的同时,进驻华北、华南等地空白市 场,完善线下零售终端的网络布局。

中小企业出清或为公司整合行业带来机遇。近年来线下中小零售商倒闭以及线上 垂直电商退出市场,行业供给端出清,竞争格局优化,龙头企业市占率有望提升。 我国规模较大的母婴连锁品牌正在逐步从总部向外辐射,但考虑到跨区经营下物 流成本高、管理难度大、品牌影响力具有地域局限性等因素,我国的母婴连锁企 业仍然呈现出区域分布的特征,如丽家宝贝主要分布在华北、爱婴岛主要分布在 华南华中等地。孩子王具备 1)直营大店经营中积累的较强的终端运营能力;2) 十余年深耕单客经济积累的会员获取及维护能力;3)近 6000 名育儿顾问作为维 系与客户情感关系的纽带;4)完善的数据中后台及仓储体系,因此异地扩张能 力较强,未来或有望完成区域整合实现全国性布局。

客流逐步回归,坪效有望提升。2020 年以来公司门店坪效有所下滑,一方面是 疫情影响进店客流;另一方面 19-21 年新增门店数量较多,新店仍处于培育期当 中,对整体坪效有所摊薄。母婴产品有着重体验的特性,随着疫情影响减退,客 流将回归线下门店,带来坪效的修复。

https://pics3.baidu.com/feed/3812b31bb051f819ff7412b59a4e64e12c73e786.jpeg@f_auto?token=c09f85071b0593bad0192aa5d8986b59

4.2 发力本地生活服务,打造母婴生态圈

在 C 端绑定大量会员形成规模效应后,公司利用自身品牌影响力和会员资源, 为 B端供应商、经销商及其他服务机构提供增值服务,打造母婴生态系统。2020 年,公司为了进一步打造母婴生态,自主运营各类线上平台,为入驻平台的母婴 品牌商,经销商,或者提供摄影、产康服务的异业机构提供平台服务业务,以此 收取服务费用。目前平台已布局月嫂、产后护理、亲子摄影、亲子游乐、早教启 蒙等多项业务。

对于服务商而言,孩子王平台的母婴用户流量较美团本地生活等平台更为精 准,公司庞大的会员群体以及精准的用户画像可以有效为商户赋能,带来更 多增量;

对于公司而言,一方面,母婴用户消费生命周期较短,婴幼儿 0-3 岁阶段对 奶粉、纸尿裤等刚需品需求量大,消费频次高,3 岁过后消费频次及客单价 会逐步降低。通过布局母婴本地生活平台,公司能够将服务领域延伸至儿童 教育、亲子游乐等多个方面,可以有效延长用户生命周期,增强用户粘性; 另一方面,平台业务毛利较高(22 年毛利率为 75.3%,远高于母婴商品 21.1% 的毛利率),平台业务的发力有望为公司带来利润增量。

4.3 自有品牌发力,带动利润提升

提升自有品牌销售占比,推动利润提升。孩子王已经构建了包括初衣萌、植物王 国、可蒂家、UMU 柚咪柚、贝特倍护、慧殿堂、梦游兔子在内的 7 大自有品牌, 内容涵盖亲子家庭摄影、潮流饰品、婴幼儿用品、服装配饰、益智玩具,家居纺 织等多方面。2022 年公司自有品牌交易额同比增长 33%。目前植物王国、慧殿 堂、贝特倍护、初衣萌已开设独立的天猫旗舰店,后续销售占比有望进一步提升。

4.4 把握即时零售发展机遇

公司在全国 200 个城市布局了超 500 家大型数字化直营门店,市场网格化程度较 高,同时拥有包括中央仓、区域仓和城市中心仓在内的三级仓储体系以及近 200 个城市前置仓。另外公司多年来持续加码数字化投入,对母婴商品的采购、仓储、 物流、配送等环节已进行全流程管控和数字化管理。在同城即时零售快速发展的 大背景下,公司的隐形资产有望得到充分发挥,有望助力公司在同城即时零售 获取发展先机。目前公司已经在近 200 个城市实现了 5 公里 2 小时达,订单及时 履约率达 99%。2022 年,公司在线订单占比超 50%。

4.5 研发 KidsGPT,提升用户体验

一方面,公司多年来注重数字化的投入,技术积淀深厚,目前已经实现用户数 字化、员工数字化、管理数字化。用户数字化方面,公司已经建立了 400+个基 础用户标签和 1,000+个智能模型;员工数字化方面,公司开发的管理系统可基于 前端用户的身份信息、行为信息、交易信息的采集和分析,帮助育儿顾问充分了 解到用户的行为特征与购物服务需求,并将人工点对点的服务需求自动推送到每 一个对应员工的APP上进行精准的、个性化的服务和营销;管理数字化方面,公 司搭建了以业务和数据双中台系统为主,以 AI 中台为辅的技术架构,结合机器 学习等智能算法和业务模型,为业务中台输出智能营销、销量预测和智能补配货 等应用。

另一方面,公司从 09 年成立至今通过近 6000 名育儿顾问与消费者的实时互动积 累了大量的数据信息。凭借技术+数据的积淀,公司近期基于开源模型,结合公 司在母婴垂直领域的知识库,自主训练KidsGPT,目前正在内测阶段。KidsGPT 预计主要应用在社群场景,如在微信群中解答用户孕产、育儿方面的问题,育儿顾问则有更多精力聚焦到“到家”的服务以及用户交互功能上,有望进一步提升 用户体验,增强用户粘性。

5 投资分析

核心假设:

母婴商品:展店计划顺利推进,门店店效逐步修复,我们预计 2023-2025 年 公司母婴商品收入为 89.09/101.64/114.42 亿 元 , 同 比 增 长 20.13%/14.09%/12.58%。母婴商品销售中占比较大的奶粉品类毛利率有所下 行,影响母婴销售板块整体毛利率,公司通过加大自有品牌销售拉动毛利提 升,预计 2023-2025 年毛利率维持在 21.4%。

母婴服务:疫情影响逐步消退,黑金会员规模持续扩大,我们预计 2023- 2025 年 公 司 母 婴 服 务 收 入 为 2.83/3.51/4.05 亿 元 , 同 比 增 长 13.01%/23.86%/15.34%。预计 2023-2025 年毛利率维持在 92.00%。

供应商服务:随着公司品牌影响力的提升,我们预计 2023-2025 年公司供应 商服务收入为 7.56/9.08/10.89 亿元,同比增长 25.00%/20.00%/20.00%。预计 2023-2025 年毛利率维持在 98.50%。

广告业务:我们预计 2023-2025 年公司广告业务收入为 0.93/1.14/1.37 亿元, 同比增长 25.00%/23.00%/20.00%。预计 2023-2025 年毛利率维持在 52.00%。

平台业务:公司发力母婴本地生活业务,拓宽服务边界,我们预计 2023- 2025 年 公 司 平 台 业 务 收 入 为 1.38/1.73/2.16 亿 元 , 同 比 增 长 30.00%/25.00%/25.00%。预计 2023-2025 年毛利率为 76.00%/77.00%/77.00%。

声明:转载此文是出于向母婴行业传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。联系方式:168466559@qq.com